柬埔寨银行业目前正处于一个复杂而充满挑战的环境中,面临着信贷增长明显放缓的挑战,这一趋势主要是由于需求减弱和金融机构更加谨慎的借贷行为。根据柬埔寨国家银行近期发布的《2023年财政稳定报告》,截至2023年12月,柬埔寨银行系统主要由商业银行(58家),小额信贷存款机构(Microfinance deposit-taking institutions, MDI)和小额信贷机构(microfinance institutions,MFI)构成,三者分别占总资产的91%,5.4%和2.2%。

柬埔寨银行业面临信贷增长放缓的挑战

柬埔寨银行业面临信贷增长放缓的挑战

一、柬埔寨信贷增长迅速放缓

报告指出,信贷增长急剧下降,这一趋势反映了贷款需求减弱和金融机构更加谨慎的借贷行为。在过去几年中,存款、资产和贷款的增长都呈放缓趋势,这一减速在整个银行系统的业绩指标中表现得非常明显。

尽管美元化程度较高,但银行系统中的本币份额略有增加。柬埔寨国家银行一直倡导更多地使用本币瑞尔币,以提高货币政策的有效性。本币瑞尔币使用量的逐步增加被视为实现国家货币政策目标的积极信号。

银行信贷仍然主要面向私营部门,公司实体获得的信贷约占信贷总额的四分之三。银行信贷的分布主要集中在零售业、抵押贷款和个人贷款等特定行业。企业仍然是银行信贷的主要接受者,这凸显了企业在国民经济中的关键作用。

不良贷款(NPLs)急剧上升,不良贷款的具体拨备也同步上升

不良贷款(NPLs)急剧上升,不良贷款的具体拨备也同步上升

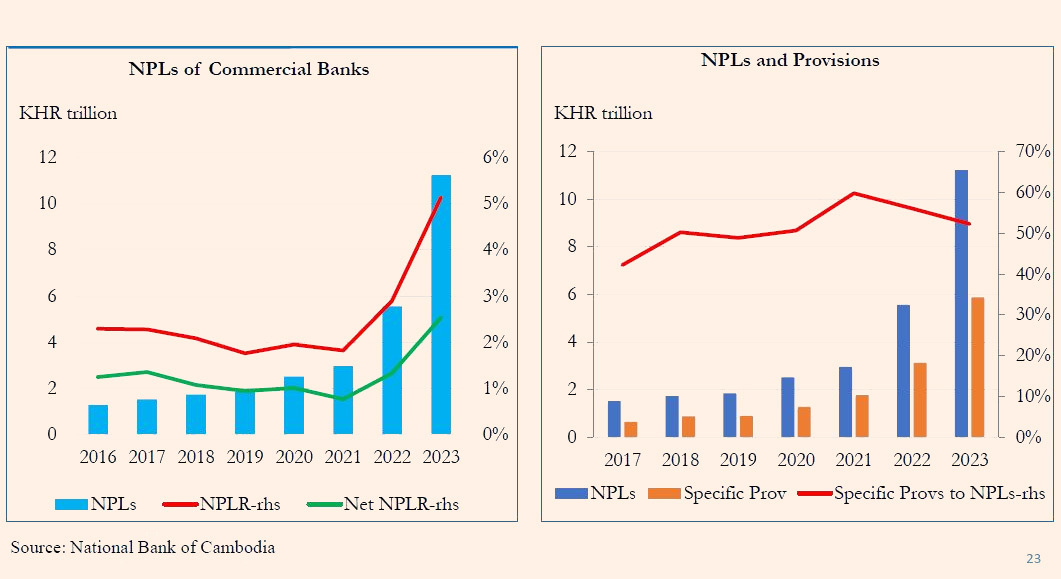

各个部门和机构的信贷风险明显增加,不良贷款(NPLs)急剧上升,不良贷款的具体拨备也同步上升,反映出风险管理措施的加强。不良贷款率的上升令人担忧,但专项准备金的相应增加表明银行正在采取必要措施降低风险。

二、盈利指标显著下降

利息支出增加和拨备增加严重影响了银行的盈利能力,使银行业面临严峻挑战。根据柬埔寨国家银行发布的《2023年年度监督报告》,柬埔寨银行业经历了利润大幅下滑的情况,2022年到2023年净利润下降超过4.16亿美元。该行业的总净利润从2022年的9.16亿美元下降至2023年的5.00亿美元,降幅达到45%。(译者注:该报告采用了国家银行的拨备会计制度,与各家银行的结果可能有所不同。)

令人欣慰的是,柬埔寨银行系统内的流动性普遍改善,资本充足率逐步提高,在这个不确定的时期为银行抵御各种经济冲击提供了缓冲。然而,银行业面临的风险仍然很高,需要持续监测和警惕性监督。柬埔寨国家银行强调,必须采取积极主动的措施来应对潜在的脆弱性和任何新出现的风险。

编译:刘颖

责任编辑:潘美琪

版权声明:本文版权归Khmer Times中文网所有,未经允许任何单位或个人不得转载,复制或以任何其他方式使用本文全部或部分,侵权必究。

发表评论

电子邮件地址不会被公开。 必填项已用*标注

评论信息